Le système de l’étalon-or (qui n’a fait l’objet d’aucun accord international explicite) est un bon exemple de régime de taux de change fixe (qu’il faut juger dans son contexte). Il est expliqué ici à l’intention de ceux et celles qui désirent en savoir plus…

Le système de l’étalon-or eut cours chez les principales puissances économiques mondiales entre 1870 et 1914. Chaque pays membre définissait, de façon permanente, sa monnaie par rapport à un certain poids d’or. Les taux de change, qui découlaient de ces définitions, étaient donc fixes. Dans le cas d’un déficit commercial, un pays enregistrait des sorties d’or. Sa masse monétaire, basée en grande partie sur l’or, diminuait, provoquant la récession et la déflation (c’est-à-dire la baisse des prix). Les importations baissaient à cause du chômage, et les exportations remontaient grâce à la déflation. Le commerce extérieur se rééquilibrait automatiquement, sans que le taux de change ait eu à bouger.

Malgré son succès apparent (la stabilité des taux de change et le rééquilibrage automatique du commerce extérieur), le système de l’étalon-or comportait plusieurs faiblesses. Tout d’abord, les mécanismes d’ajustement étaient très coûteux au point de vue social (récession, chômage, faillites d’entreprises). Par ailleurs, l’or jouait un rôle de moins en moins important dans la masse monétaire en raison de la popularité croissante de la monnaie de papier. Enfin, à partir de 1914, le monde connut des bouleversements importants. Les pays virent leurs prix évoluer de façons très diverses et avec une ampleur beaucoup plus grande qu’auparavant. Le système de l’étalon-or se montra incapable de rétablir l’équilibre.

Les bases du système

L’or servit de monnaie dès l’Antiquité. Sa valeur étant basée sur le poids du métal, il avait alors le mérite d’être accepté assez facilement pour les échanges entre les cités ou les États. Ce fut en quelque sorte la première monnaie internationale. La rareté naturelle de l’or assurait la stabilité d’une telle monnaie.

En 1870, les monnaies des principaux pays européens étaient encore basées sur l’or. En fait, la Grande-Bretagne, alors le plus gros producteur, exportateur et importateur du monde, avait adopté le régime de l’étalon-or dès 1821. La livre sterling était déterminée par un certain poids d’or. Quiconque détenait des livres pouvait les convertir en or. En pratique, la confiance était telle que la livre était rarement convertie. Une bonne partie des échanges internationaux était financée en livres, et l’épargne anglaise alimentait l’investissement dans de nombreux pays. Londres était la capitale financière mondiale. La France et d’autres pays européens influents sur le plan du commerce international adoptèrent à leur tour, en 1870, le régime de l’étalon-or.

À cette époque, la masse monétaire en circulation dans un pays était déjà principalement constituée de billets et d’écritures bancaires. Ces derniers étaient en principe convertibles en or mais, pour des raisons de commodité, cette conversion avait rarement lieu. Conséquemment, la masse monétaire représentait déjà un multiple des réserves d’or. La valeur de la monnaie était donc basée davantage sur la confiance que sur l’or.

Cette multiplication de la monnaie n’était pas un fait nouveau. À la fin du Moyen Âge, les banquiers milanais, qui finançaient déjà le commerce international, prêtaient plusieurs fois le même or. L’importateur italien de draps obtenait un prêt pour financer ses achats. Plutôt que de se rendre en Flandre avec de l’or, il préférait voyager avec une reconnaissance de dette de sa banque, échangeable dans une banque d’Anvers. Le marchand de draps d’Anvers acceptait souvent d’être payé avec ce papier, qu’il déposait directement à sa banque. Étant donné que, bien souvent, l’or prêté ne quittait pas les banques, il pouvait être prêté plusieurs fois. Mais revenons à 1870 et examinons maintenant le rôle de l’or dans les échanges extérieurs.

Dans le régime de l’étalon-or, chaque devise était établie selon un poids d’or fixe. Il y avait donc à la fois stabilité et convertibilité parfaites de ces devises.

Chaque pays établissait sa monnaie par rapport à l’or et garantissait à quiconque, notamment aux étrangers, sa convertibilité en or à un taux fixe. De 1871 à 1914, le franc valait 0,2903 grain d’or; à la même époque, et d’ailleurs depuis 1817, la livre pouvait être échangée contre 7,322 grains d’or : on peut également déduire de cet exemple que la livre sterling valait 25,22 francs français. L’or pouvait circuler librement d’un pays à l’autre. Chaque pays utilisait sa propre monnaie pour les échanges intérieurs, mais payait ses importations en or, du moins en théorie. En simplifiant un peu, le vendeur de vêtements de Liverpool faisait payer son client anglais en livres et ses clients français en or; la conversion des prix depuis la livre vers l’or se faisait facilement grâce au taux fixe. Le même jour, il se pouvait qu’un agriculteur français exporte du vin en Angleterre; lui aussi voulait être payé en or. En pratique, l’or n’avait pas besoin de circuler à chaque transaction internationale, du moins pas physiquement : il pouvait ne circuler que sur papier. Si les importations d’un pays étaient compensées par des exportations, l’or ne quittait pas le pays.

La correction d’un déséquilibre

Examinons maintenant, de façon plus technique et plus exacte, le cas d’un déséquilibre du commerce extérieur à l’époque de l’étalon-or. Supposons, pour simplifier nos calculs, que la livre soit fixée à 80 grains d’or et le franc à 40 grains d’or. La livre vaut donc 2 francs, et ce, quoi qu’il arrive, car 80 grains d’or vaudront toujours 80 grains d’or. Supposons également que la France exporte pour 80 millions de livres de produits en Angleterre, et qu’elle importe d’Angleterre pour 90 millions de livres de produits. La France a donc besoin de 90 millions de livres pour payer ses importations (l’Angleterre, de son côté, cherche à vendre 80 millions de livres pour obtenir des francs). Les importateurs français auront de la difficulté à se procurer suffisamment de livres : il n’y en a pas assez pour tout le monde.

Théoriquement, la valeur de la livre devrait se mettre à monter, en raison de sa rareté. Disons que la livre est maintenant offerte à 2,10 francs. Que devraient faire les détenteurs de francs? Acheter la livre à 2,10 francs voudrait dire payer 40 × 2,10 = 84 grains d’or. Dans ce cas, il vaudrait mieux vendre ses francs contre de l’or, emporter l’or à Londres et y acheter les livres sur place au taux plus intéressant de 80 grains (auquel il faut ajouter, il est vrai, les coûts de transport). Finalement, aucun Français n’acceptera d’acheter une livre 2,10 francs! La livre reviendra toujours à une valeur de 2 francs. Son taux de change est fixe en pratique.

Ce mouvement de l’or depuis la France vers l’Angleterre aura des conséquences sur la masse monétaire des deux pays. Le pays déficitaire (la France) se retrouvera bientôt avec moins d’or. La masse monétaire étant un multiple du stock d’or, elle diminuera. Le pays excédentaire (l’Angleterre) verra ses réserves d’or, et donc sa masse monétaire, augmenter. L’Angleterre connaîtra l’inflation, et la France, la déflation.

Un déficit commercial de la France par rapport à l’Angleterre crée une pression (à la baisse) sur le taux de change du franc. Mais ce dernier ne peut pas vraiment se modifier : la pression s’exerce alors sur l’or, qui se déplace depuis Paris vers Londres.

Commençons par la France. La monnaie se fait plus rare. Les échanges ralentissent. La production, qui est plus ou moins proportionnelle à la masse monétaire, diminue à la fois en valeur et en quantité. Le chômage apparaît et les prix baissent. Cette situation est comparable à celle que l’on a connue en 1980 lorsque la banque centrale américaine, avec ses taux d’intérêt élevés, a fait baisser le crédit, et donc la création de monnaie, provoquant ainsi la pire récession de l’après-guerre.

Revenons en France à la fin du XIXe siècle. Le chômage réduit le niveau de vie d’une partie de la population. Les personnes touchées doivent comprimer certaines dépenses, notamment leurs achats de produits étrangers. La France importe moins. Par ailleurs, la baisse des prix français, causée par la récession, encourage les Anglais à augmenter leurs achats chez le voisin. La France exporte plus. Son commerce extérieur s’équilibre de nouveau, et automatiquement. À ce moment-là, les sorties d’or cessent, la masse monétaire se stabilise et la récession se termine, mais parfois seulement après plusieurs années.

Passons maintenant à l’Angleterre. Le pays subit des pressions inverses. L’afflux d’or accroît la masse monétaire et stimule les achats (dont les importations) et l’inflation. Cette inflation freine les exportations, et le surplus commercial britannique disparaît.

Le système de l’étalon-or permettait donc un rééquilibrage automatique du commerce extérieur, tout en garantissant la stabilité des taux de change. C’est du moins ce qu’a montré l’expérience vécue de 1870 à 1914. Et pourtant, ce système, qui a laissé bien des nostalgiques, n’a pas résisté aux chocs de la Première Guerre mondiale et de ses suites.

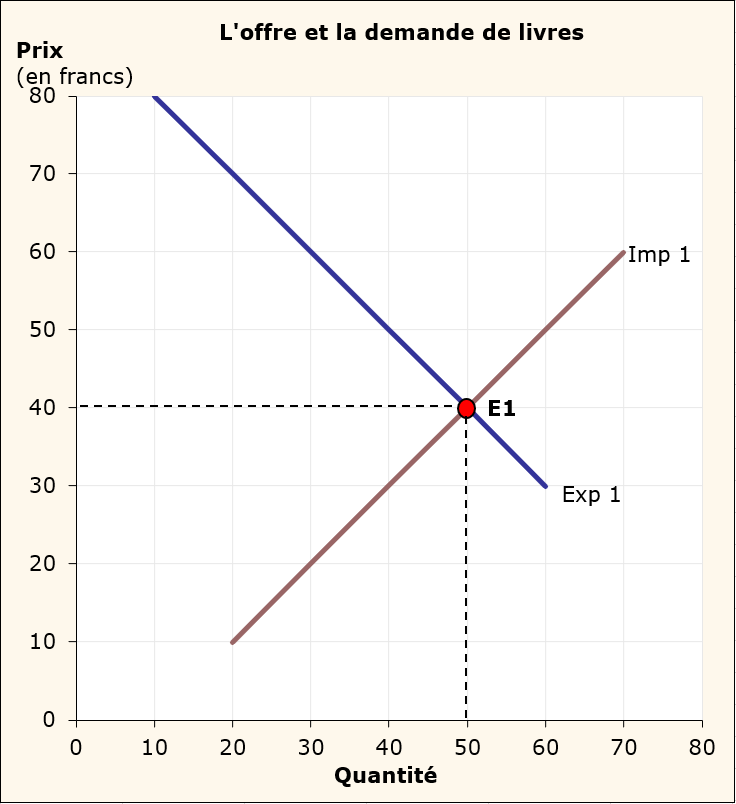

Le modèle de l’offre et de la demande de devises

La figure ci-dessous présente un modèle semblable à celui que nous avons vu au chapitre 5. La courbe de la demande de la devise britannique se confond avec la courbe des exportations, et la courbe de l’offre avec celle des importations. Au départ, la balance commerciale est en équilibre (exportations = importations = 50) pour le taux de change de 40 francs pour une livre (point E1). On supposera que ce taux de change est conforme aux définitions respectives de la livre et du franc par rapport à l’or.

|

|

1. Taux de change et quantité d’équilibre initiaux

Au départ, la balance commerciale est en équilibre (exportations = importations = 50) pour le taux de change de 40 francs pour une livre (point E1). |

Notons que, tant que la balance commerciale est déficitaire, le pays connaît des sorties d’or, et les courbes des importations et des exportations se déplacent. Dès que la balance commerciale est en équilibre, les courbes cessent de se déplacer. Le système est dans un état stable.

La chute de l’étalon-or

Avant d’insister sur les faiblesses du système de l’étalon-or, rappelons brièvement les avantages de celui-ci. Premièrement, les risques du commerce international étaient amoindris grâce à la stabilité des taux de change, d’où une croissance du commerce et de la spécialisation de la production. Deuxièmement, on observait une correction automatique des déséquilibres des balances commerciales sans qu’il y ait intervention de la part de l’État.

Le système de l’étalon-or imposait aux pays déficitaires des régimes d’amaigrissement très coûteux et de plus en plus difficiles à faire accepter par la classe ouvrière.

Malheureusement, les mécanismes d’ajustement étaient très coûteux; il en résultait en effet pour les pays déficitaires la récession, le chômage et les faillites d’entreprises. Le niveau de vie, les aspirations et la conscientisation de la population avaient changé avec le temps. Il était de plus en plus difficile d’appliquer ces méthodes draconiennes. Le socialisme et le syndicalisme faisaient des progrès auprès de la classe ouvrière. Celle-ci acceptait de moins en moins d’être sacrifiée. La défense du taux de change fixe valait-elle l’utilisation de solutions aussi radicales? Le remède semblait pire que le mal.

Par ailleurs, le système avait perdu, avec le temps, de son efficacité. L’or n’avait plus, dès 1900, une place prédominante dans la masse monétaire. La nouvelle monnaie créée était surtout fiduciaire (en papier). L’or était peu commode. Sa production dépendait du hasard des découvertes et non des besoins de l’économie. En 1900, la ruée vers les mines du Transvaal provoqua, en plus de la guerre des Boers (entre les colons d’origine hollandaise installés en Afrique du Sud et les Anglais), une surabondance du métal précieux. À d’autres moments, l’activité économique et les échanges progressaient plus vite que les stocks d’or. En fait, la valeur de l’or changeait selon sa rareté : la prétendue stabilité des taux de change reposait sur une base fragile. Enfin, le système de l’étalon-or ne pouvait fonctionner que si les pays utilisaient aussi l’or comme monnaie intérieure, ce qui n’était pas toujours le cas. Si les principales monnaies européennes demeuraient stables, on ne peut pas en dire autant de toutes les devises. Celles des pays d’Amérique latine, notamment, subissaient de grandes fluctuations lorsque leur commerce extérieur ou leurs mouvements de capitaux connaissaient un déséquilibre.

Le système de l’étalon-or, conçu à une époque de relative stabilité et de suprématie de l’Angleterre, ne résista pas aux bouleversements que le monde connut à partir de 1914.

Le succès du système de l’étalon-or reposait en grande partie sur les circonstances, et non sur ses qualités propres. Entre 1870 et 1914, l’économie mondiale ne vécut pas de bouleversements majeurs; le système ne fut donc pas véritablement mis à l’épreuve. Autrement dit, il ne fonctionnait que dans le cas de déséquilibres légers. Mais par la suite, nous avons connu les deux guerres mondiales, la reconstruction des pays dévastés, la dépression des années 1930, la crise du pétrole de 1973-1974. Par ailleurs, le système de l’étalon-or n’était pas si automatique qu’on le prétendait. Les gouvernements « trichaient » souvent. Par exemple, lorsqu’il y avait un déficit commercial, et donc une faiblesse de la demande de livres, la Banque d’Angleterre augmentait les taux d’intérêt. Les capitaux étrangers se dirigeaient alors vers Londres pour y être déposés. Cet afflux de devises vers l’Angleterre entraînait une demande nouvelle de livres, et l’équilibre était rétabli. Les autres pays utilisaient également, dans la mesure de leurs moyens, les taux d’intérêt et leurs réserves d’or pour « aider » un peu les mécanismes « automatiques » du système.

Selon certains, les interventions des banques centrales ont été très limitées et la Banque d’Angleterre a toujours joué le jeu. On dit même, ironiquement, qu’un taux d’intérêt de 10% (donc très élevé) à Londres aurait été assez influent pour que l’or sorte tout seul des mines. En fait, la discipline rigide maintenue en permanence par la banque centrale d’Angleterre imposait à ce pays une charge qu’il avait de plus en plus de mal à soutenir.

Le mythe qui entourait le système de l’étalon-or, et sa prétendue perfection, fit en sorte que les pays industrialisés tentèrent de le rétablir après la Première Guerre mondiale. De 1918 à 1923, les monnaies fluctuèrent fortement. L’inflation causait des pénuries d’or, et surtout elle se manifestait de façon très inégale d’un pays à l’autre. Quand les prix montent à vue d’œil, comme ce fut le cas en Allemagne en 1923 (on imprima alors des timbres de 10 milliards de marks!), il faut plus que de simples sorties d’or pour redresser la situation. Cependant, l’Angleterre, la France et les États-Unis persistèrent dans leur volonté de rétablir la convertibilité de leur monnaie en or. Le système ne se maintint pas longtemps. En 1936, le franc était très surévalué par rapport à la livre et au dollar : la France avait en effet connu une inflation nettement plus forte que celle de ses partenaires. On convint alors qu’il était plus simple de modifier la valeur du franc par rapport à l’or que de contraindre la France à subir une terrible récession. La parité des monnaies établie en 1870 ne correspondait vraiment plus au prix des années 1930. Les prix et les salaires étaient devenus plus rigides qu’autrefois, surtout à la baisse. La conjoncture politique ne permettait d’ailleurs pas d’autre solution : en 1936, les socialistes prenaient le pouvoir en France, la guerre d’Espagne éclatait, Hitler occupait la Ruhr et Mussolini envahissait l’Éthiopie. Le monde vivait des heures agitées.

Exercices

1. Les taux de change fixes

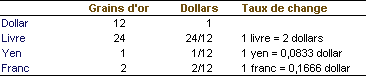

Pour chacune des devises mentionnées, calculez le taux de change par rapport au dollar : la livre vaut 24 grains d’or; le yen vaut 1 grain d’or; le franc vaut 2 grains d’or; le dollar vaut 12 grains d’or.

2. Le système de l’étalon-or

Montrez comment, dans le système de l’étalon-or, un déficit de la balance commerciale entraînait des sorties d’or, une déflation, et finalement un rééquilibrage de la balance des paiements sans que le taux de change ne soit modifié.

3. La chute de l’étalon-or

Pourquoi le système de l’étalon-or, malgré son apparente perfection, a-t-il été abandonné?

4. Le modèle de l'offre et de la demande de devises dans le système de l'étalon-or

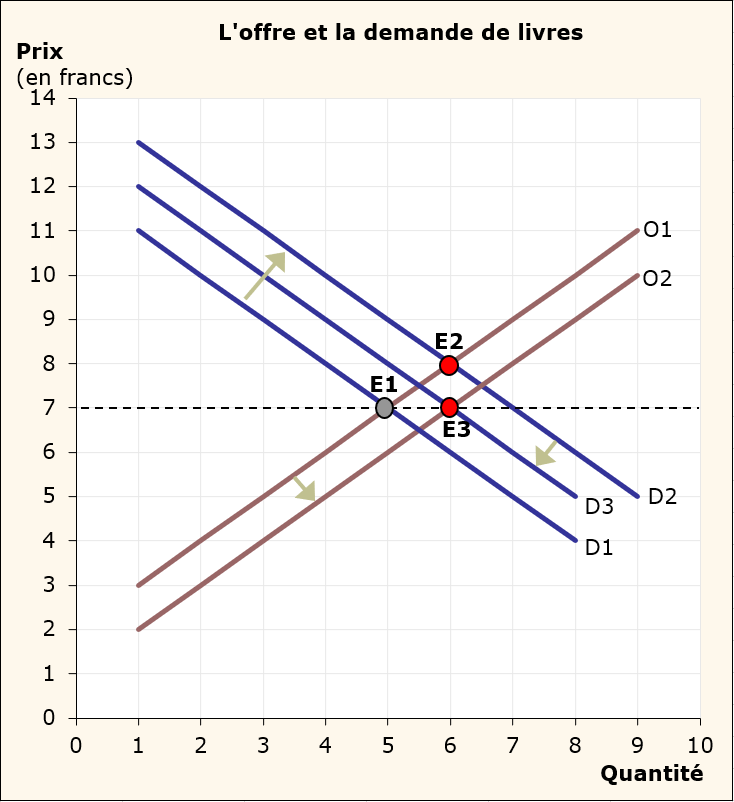

Soit le modèle à deux pays (Angleterre et France) qui a été présenté à la section 6. Q représente la quantité de livres demandée ou offerte, et P, le taux de change de la livre en francs. Les pays sont dans un régime de taux de change fixe. Répondez aux questions suivantes (elles sont reliées):

L’étude de la situation initiale

a) Tracez une droite passant par les points (Q, P) = (2, 10) et (Q, P) = (10, 2). Cette droite représente la demande (D1) de livres par la France (les importations françaises).

b) Expliquez pourquoi il est tout à fait normal que la courbe de la demande de livres soit décroissante.

c) Tracez une droite passant par les points (Q, P) = (2, 4) et (Q, P) = (10, 12). Cette droite représente l’offre (O1) de livres par l’Angleterre (les exportations françaises).

d) Expliquez pourquoi il est tout à fait normal que la courbe de l’offre de livres soit croissante.

e) Sachant que le commerce extérieur entre les deux pays est en équilibre (importations = exportations), pouvez-vous dire quel est le taux de change de la livre?

f) La France définit la valeur du franc à 2 grains d’or, et l’Angleterre la valeur de la livre à 14 grains d’or. Cela est-il conforme à la réponse précédente?

g) Peut-on affirmer que la livre est une devise supérieure au franc?

Les changements et leurs conséquences

h) La courbe de la demande de livres se déplace vers la droite (D2 parallèle à D1) et le nouveau point d’équilibre avec l’offre s’établit au prix de 8 francs la livre. Tracez la courbe D2 conformément à ces indications.

i) Pourquoi est-il impossible que la livre monte à 8 francs?

j) Quel pays enregistre des sorties d’or et lequel enregistre des entrées d’or?

k) Quelles sont les conséquences des entrées et des sorties d’or sur la masse monétaire de chaque pays, sur leur demande en général et sur leurs importations en particulier?

l) Tracez une nouvelle courbe de la demande de livres (D3) entre D1 et D2 (exactement entre les deux). Pourquoi la courbe D3 est-elle nécessairement située quelque part entre les deux autres?

m) Tracez une nouvelle courbe de l’offre (O2) à droite de O1. Par quel point doit nécessairement passer cette courbe? Pourquoi cette courbe est-elle nécessairement située quelque part à droite de la première?

Corrigé

1. Les taux de change fixes

2. Le système de l'étalon-or

Nous utiliserons ici l'exemple d'un déficit de la balance courante française à l'égard de l'Angleterre (qui jouera le rôle du monde extérieur). Le déficit courant français occasionne une pénurie de livres à Paris (beaucoup d'importations, soit forte demande de livres, et peu d'exportations, soit faible offre de livres). Le taux de change de la livre tend à augmenter sur le marché. Cependant, puisque les banques centrales garantissent la convertibilité des devises en or à un taux fixe, les importateurs français ont avantage à vendre leurs francs contre de l'or à Paris, à transporter cet or à Londres et à y acheter les livres sur place auprès de la Banque d'Angleterre. De cette façon, l'or quitte la France pour l'Angleterre.

Ce mouvement de l'or provoque une baisse de la masse monétaire française et une hausse de la masse monétaire anglaise. L'économie française entre alors en récession : les prix tendent à baisser, et le chômage à augmenter (le phénomène inverse se produit en Angleterre).

La déflation aide la France à relancer ses exportations devenues plus concurrentielles. Le chômage et la baisse de demande qui l'accompagne font pression à la baisse sur les importations. La balance courante se rééquilibre.

3. La chute de l'étalon-or

D'une part, le système de l'étalon-or imposait aux pays déficitaires des régimes d'amaigrissement très coûteux et de plus en plus difficiles à faire accepter par la classe ouvrière. D'autre part, il avait perdu une bonne partie de son efficacité en raison de la place de moins en moins grande occupée par l'or dans la masse monétaire. Conçu à une époque de relative stabilité et de suprématie de l'Angleterre, le système de l'étalon-or ne résista pas aux bouleversements que le monde connut à partir de 1914.

4. Le modèle de l'offre et de la demande de devises dans le système de l'étalon-or

L'étude de la situation initiale

a) Voir la figure ci-dessous.

b) Qui demande des livres? Les Français. Pourquoi? Pour importer des produits d'Angleterre. Lorsque la livre coûte plus cher, les Français sont moins tentés d'importer, car les produits anglais leur reviennent plus cher [point (Q,P) = (2,10)]. Lorsque le taux de change de la livre est plus bas, les Français sont intéressés à importer davantage et ils demandent donc plus de livres [point (Q,P) = (10,2)]. Par conséquent, la quantité de livres demandées par les Français varie en sens inverse du prix de cette devise : la courbe de la demande de livres est donc décroissante.

c) Voir la figure ci-dessus.

d) Pour répondre à cette question, on utilise un raisonnement semblable à celui de la sous-question b. Les Anglais offrent des livres pour obtenir des francs et acheter des produits français. L'offre de livres correspond donc aux exportations françaises. Plus le taux de change de la livre est élevé, plus il est intéressant pour les Anglais d'acheter des produits français. Cette fois, quantité et prix varient dans le même sens : la courbe de l'offre de livres est croissante.

e) Une livre vaut 7 francs au point d'équilibre entre l'offre et la demande (point E1).

f) Oui.

- Une livre vaut 14 grains d'or.

- 14 grains d'or valent 7 francs (14/2).

- Donc, une livre vaut 7 francs (règle de la transitivité).

Selon le régime de l'étalon-or, le marché des changes s'équilibre toujours au niveau où le taux de change correspond à la valeur définie par les parités en or. C'est pourquoi le point d'équilibre de la sous-question e) devait nécessairement correspondre au taux que nous venons de calculer.

g) Non. Le choix de la valeur en or des devises est purement arbitraire. La France aurait pu, par exemple, se doter d'une monnaie différente (appelons-la le denier) valant 14 grains d'or au lieu de 2. Un produit qui coûte 7 francs aurait alors coûté 1 denier. Mais en fin de compte, tout cela ne changerait pas grand-chose sur le plan économique.

h) Voir la figure ci-dessus (point E2 : l'équilibre n'est que temporaire).

Les changements et leurs conséquences

i) Personne n'est intéressé à payer 8 francs une livre que l'on peut se procurer pour 7 francs. Voici pourquoi : un individu vend 7 francs à la Banque de France, obtient 14 grains d'or et échange cet or à la Banque d'Angleterre contre une livre. La convertibilité des devises en or (à un taux préétabli) assure donc des taux de change fixes.

j) Comme on vient de le voir à la sous-question i), l'or quitte la Banque de France pour être déposé à la Banque d'Angleterre. La France enregistre des sorties d'or, alors que l'Angleterre enregistre des entrées d'or.

k) La masse monétaire française, qui est proportionnelle à la quantité d'or en circulation, diminue. En conséquence, l'activité économique ralentit. Les Français, moins riches, importent moins. Le phénomène inverse se produit en Angleterre où la masse monétaire augmente.

l) Nous venons de voir que les importations françaises diminuent : la courbe D3 (qui représente à la fois les importations françaises et la demande de livres par les Français) est donc située à gauche de D2 et tend à se rapprocher de son point de départ D1.

m) La récession française fait baisser les prix. Les produits français deviennent plus concurrentiels. Les Anglais importent donc plus et accroissent, par le fait même, leur demande de livres. La courbe O2 se situe donc à droite de O1 (pour chaque valeur du taux de change, la quantité offerte est plus grande sur O2 que sur O1). La courbe O2 doit nécessairement couper la courbe D3 au point où le taux de change est égal à 7. Pour le prouver, il suffit d'examiner ce qui se passerait si l'intersection se faisait plus haut (la courbe de demande continuerait à baisser et la courbe d'offre continuerait à augmenter) ou plus bas (la demande augmenterait et l'offre baisserait). Il faut donc tracer la courbe O2 de façon à ce qu'elle coupe la courbe D3 à un taux de change de 7 (point E3).

© Supplément à Relations économiques internationales, 4e édition, Renaud Bouret, Éditions Chenelière Éducation, Montréal